Newsdetail

Globale Mindeststeuer – Substance based Carve-outs & Qualified Refundable Tax Credit (QRTC) und ihre Effekte auf das effektive Besteuerungsniveau

Einordnung

Mit dem Säule-2-Konzept haben sich 136 der 140 Mitglieder des OECD Inclusive Framework (IF) am 8. 10. 2021 auf ein integriertes System von zwei Regelungen geeinigt, um eine globale Mindestbesteuerung internationaler Konzerne mit einem konsolidierten Umsatz von über EUR 750 Mio. sicherzustellen. Erreicht werden soll, dass die betroffenen Konzerne in jeder Jurisdiktion, in der Konzerneinheiten ansässig sind, einer effektiven Steuerbelastung von 15% (sog. Effective Tax Rate; ETR) unterliegen, wodurch Gewinnverlagerungen (Global Anti-Base Erosion and Profit Shifting; GloBE) unterhalb dieser Grenze vermieden werden sollen. Dieses Mindeststeuerniveau wird dabei mittels verschiedener Instrumente (IIR, UTPR, QDMTT) zur Erhebung einer Ergänzungssteuer (Top-up Tax) erreicht.

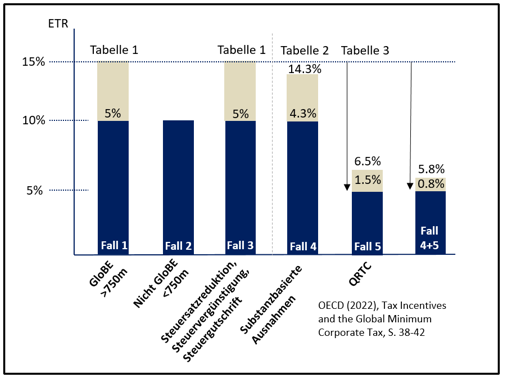

Allerdings sehen die GloBE-Regeln auch Mechanismen vor, die im Ergebnis dazu führen, dass eine ETR unterhalb von 15% erreicht wird. Dies sind zum einen nachgelagerte substanzbasierte Reduzierungen der Bemessungsgrundlage (sog. Substance based Carve-outs) und zum anderen qualifizierte erstattungsfähige Steuergutschriften (sog. Qualified Refundable Tax Credits, QRTC). Beide Mechanismen stehen zudem in einem Wirkungszusammenhang.

Berechnungssystematik von ETR und Top-up Tax

Die wesentlichen Berechnungsfaktoren der ETR sind das GloBE-Einkommen (Nenner) und die erfassten Steuern (Zähler). Der Ausgangspunkt der Ermittlung des GloBE-Einkommens sind die Jahresabschlüsse der einzelnen Gruppeneinheiten vor Konsolidierung nach dem Rechnungslegungsstandard der obersten Muttergesellschaft. Der aus der Handelsbilanz abgeleitete Gewinn unterliegt einer abschliessend Anzahl an verpflichteten Anpassungen sowie gewissen Wahlrechten (sog. "Netto-GloBE-Einkommen). Das ermittelte sog. Netto-GloBE-Einkommen der Konzerneinheit wird anschliessend pro Steuerjurisdiktion aggregiert (sog. "jurisdictional blending") und fliesst so in die Ermittlung der ETR (je Steuerhoheitsgebiet) ein.

Die Höhe der erfassten Steuerzahlungen ist zunächst pro Konzerneinheit zu ermitteln. Ausgangspunkt der Berechnung ist, der nach nationalem Rechnungslegungsstandard bilanzierte, laufende Steueraufwand, der ebenfalls verschiedenen Anpassungen unterliegt, um temporären handels- und steuerrechtlichen Differenzen gerecht zu werden und einen Verlustvortrag zu ermöglichen. Die so angepassten erfassten Steuern („adjusted covered taxes“) gehen dann, wie auch das GloBE-Einkommen in aggregierter Form in die Berechnung ein:

Liegt die ETR unter der Grenze von 15%, ist eine Ergänzungsteuer (Top-up Tax) in Höhe der Differenz bezogen auf das Netto-GloBE-Einkommens zu erheben (Tabelle 1, Fall 1)

|

|

Fall 1 (Abbildung) |

Fall 3 (Abbildung) |

|

(GloBE-)Einkommen |

100 |

100 |

|

Nationale Steuer (eff.) |

10 |

10 |

|

ETR vor Top-up Tax |

10% |

10% |

|

Top-up Tax Rate |

5% |

5% |

|

Endbelastung |

15 |

15 |

|

ETR nach Top-up Tax |

15% |

15% |

Tabelle 1: ETR und die Erhebungen der Top-up Tax

In Liechtenstein wird eine ETR von 15% durch die Liechtensteinische Ergänzungssteuer (QDMTT) sichergestellt werden.

Substance based carve-outs

Die substanzbasierten Ausscheidungen nehmen Einfluss auf die Ermittlung der Top-up Tax, indem sie für bestimmte Lohnkosten und materielle Vermögenswerte eines Steuerhoheitsgebiets zu einer formelbasierten Reduzierung des Netto-GloBE-Einkommens führen, ohne jedoch die zuvor ermittelte ETR zu beeinflussen (Fall 4).

|

|

Ergänzungsteuer ohne Substanzausscheidung |

Ergänzungsteuer mit Substanzausscheidung (Fall 4) |

|

ETR vor Top-up Tax |

10% |

10% |

|

GloBE-Einkommen |

100 |

100 |

|

ETR vor carve-out |

5% |

5% |

|

Substanzausscheidung |

0 |

-15 |

|

BMG |

100 |

85 |

|

Top-up Tax Rate |

5% |

4.3% |

|

Endbelastung |

15 |

14.7 (-0.7) |

Tabelle 2: Substance based carve-outs

Qualified Refundable Tax Credit (QRTC)

Um einer Verlagerung des Steuerwettbewerbs in den Bereich der direkten Subventionen entgegenzuwirken, wurde in den GloBE-Regeln eine Möglichkeit zur Gewährung von nicht ETR-relevanten Steuergutschriften (Tax Credits) geschaffen, die jedoch als Bestandteil des GloBE Information Return (GIR) der Kontrolle der OECD als weiteren Steuerhoheitsgebieten unterliegt.

Dabei gilt es ein QRTC und andere Formen von Steuergutschriften und -vergünstigungen (bspw. für Forschung und Entwicklung; IP-Box-Regime) zu unterscheiden, da nur eine QRTC gemäss den GloBE-Regeln nicht zu einer Reduzierung der erfassten Steuern und damit zu einer entsprechenden Erhöhung der Top-up Tax führt, sondern als Einnahme gilt und somit lediglich eine Erhöhung des GloBE-Einkommens bewirkt.

|

|

Ergänzungsteuer ohne QRTC |

Ergänzungsteuer mit QRTC (Fall 5) |

|

ETR vor Top-up Tax |

10% |

10% |

|

GloBE-Einkommen |

100 |

100 |

|

QRTC |

0 |

+ 10 (Einkommen) |

|

GloBE-Einkommen (QRTC) |

100 |

110 |

|

Steuer (eff.) |

15 |

16.5 |

|

Endbelastung (nach QRTC) |

15 |

6.5 |

Tabelle 3: Qualified Refundable Tax Credit (QRTC)

Während die Substanzausscheidung durch die Reduzierung des Nenners bei gleichbleibendem Zähler eine GloBE-konforme Absenkung der ETR unter 15% und damit eine Steuersenkung erlauben (Fall 1), führt ein QRTC in umgekehrter Wirkungsfolge zu einer Erhöhung der Steuerschuld, die den steuersenkenden Gesamteffekt des QRTC reduziert (Fall 5 der Abbildung).

Gilt eine Steuergutschrift oder -vergünstigung nicht als QRTC, wird diese durch die Top-up Tax neutralisiert werden (Tabelle 1, Fall 3).

Wirkungszusammenhang

Beide Instrumente wirken steuermindernd und schliessen sich gegenseitig nicht aus. Verfügt eine Einheit über entsprechende Substanz, lassen sich beide Instrumente in ihrer Wirkung miteinander kombinieren, wodurch idealerweise der steuererhöhende Effekt der QRTC (1.5%; Tabelle 2) durch die Substanzausnahmen (-0.7%; Tabelle 1) neutralisiert oder (auf 0.8%; Abbildung Fall 4+5) reduziert werden kann.

Abbildung: Be- und Entlastungseffekte im Vergleich

Anforderungen an einen QRTC

Die GloBE-Regeln legen die Anforderungen für die Geltendmachung von Substanzausscheidungen detailliert fest, enthalten aber keine konkreten Regelungen zur Ausgestaltung eines Refundable Tax Credit (RTC), da Letzteres primär in der Regelungshoheit der einzelnen Steuerhoheitsgebiete liegt. Die GloBE-Regeln legen insoweit nur fest, unter welchen Voraussetzungen ein RTC als qualifiziert (QRTC) gilt.

Ein QRTC ist eine Steuergutschrift, die in Form von Geld oder einem Äquivalent gewährt werden muss, sofern der Steuerpflichtige keine ausreichende Steuerschuld (an erfassten Steuern) hat, um den vollen Betrag der Steuergutschrift zu nutzen. D. h. sie muss zwingend erstattungsfähig sein und darf weder rechtlich noch faktisch auf die Steuerschuld des Steuerpflichtigen (an erfassten Steuern) beschränkt sein. Als "Zahlungsmitteläquivalent" gilt dabei u.a. auch die Verwendung für eine andere als eine erfasste Steuer. Eine Steuergutschrift, die nur zur Senkung der erfassten Steuern zur Verfügung stehen würde, d. h. nicht in Geld erstattet oder auf eine andere Steuer angerechnet werden kann, erfüllt die Voraussetzungen eines QRTC nicht.

Darüber hinaus muss die Auszahlung oder die Bereitstellung eines Zahlungsmitteläquivalents innerhalb von vier Jahren nach dem Zeitpunkt erfolgen, zu dem die Voraussetzungen für den Erhalt des Tax Credits nach dem Recht des Steuerhoheitsgebiets, das diesen gewährt, erfüllt hat.

Steuerbeträge, die im Rahmen einer Anrechnungsregelung anrechenbar oder erstattungsfähig sind sowie gewöhnliche Erstattungen von in einem früheren Zeitraum gezahlten Steuern, die auf Korrekturen bei der Berechnung der Steuerschuld zurückzuführen sind, qualifizieren hingegen nicht als QRTC.

Handlungsempfehlung

Betroffene Gruppen sollten rechtzeitig analysieren, ob und in welchem Ausmass Substanzausscheidung von den einzelnen Gruppenmitgliedern (aggregiert über die jeweiligen Steuerhoheitsgebiete) beansprucht werden können. In Abhängigkeit von der Höhe der jeweiligen GloBE-Einkommen und den Substanzallokationen können die Effekte signifikant sein.

Von noch weit höherer Bedeutung wird voraussichtlich die Frage nach dem Zugang einer Gruppe zu QRTC in den jeweiligen Steuerhoheitsgebieten sein. Die nationale Ausgestaltung einer QRTC ist eine komplexe Aufgabe, die nicht nur vielen Anforderungen gerecht werden muss, sondern zugleich auch das Potenzial birgt, sich zukünftig zu einem mitunter nicht unwesentlichen Wettbewerbsfaktor zu entwickeln.

WhatsApp Newsletter

E-Mail Newsletter